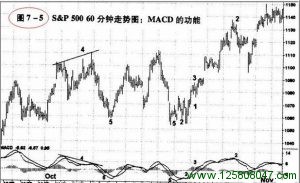

MACD是我采用的另一种摆荡指标。MACD采用指数方法计算平均值,这种方法比较强调近期资料。换言之,给予近期资料较大的权数,但又不会完全舍弃过去的资料(只是权数越来越小而已)。MACD的读数波动于零线(中点线)的两侧。不同于稍早讨论的随机指标与RSI ,它们的重点在于超买或超卖,但MACD的观察重点是零线(均衡线)。

所谓的MACD图形,实际上是由两条移动平均构成,一条是MACD线(属于快速线,图7-5 显示为虚线),另一条是信号线(属于慢速线),信号线是MACD的9 期移动平均。当MACD线与信号线相互靠拢,称为收敛。反之,当两条线分离时,成为发散,这也是该指标的名称由来。行情趋势发展强劲时(不论上涨或下跌),两条均线就会发散。行情趋势转弱时,两条均线就会彼此收敛,直到相互交叉。MACD 与信号线之间的差值,在图形上绘制为柱状图。柱状图就扮演摆荡指标的角色,衡量快速线与慢速线之间的收敛、发散程度。随着价格涨势转强而两条均线彼此发散,MACD柱状图就会朝零线上方加长。当两条均线彼此交叉时,MACD柱状图刚好落在零线上。同理,随着价格跌势转强而两条均线彼此发散,MACD柱壮图就会朝零线下方加长。

如同其他摆荡指标一样,MACD也可以用来判断行情超买或超卖,尤其是在横向区间走势内。由于没有明显的超买与超卖界限,使用者必须通过最近的资料,主观判断MACD是否接近顶端(超买)或底端(超卖)。当然,MACD也只是一种技术指标,其信号有时有效、有时无效。可是,如果适当运用的话,MACD是一种功能很强的指标。

运用摆荡指标掌握交易时效

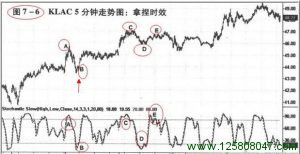

摆荡指标的最主要功能之一,就是协助交易者掌握进场与出场的时效。通过摆荡指标帮忙,交易者能避免追价,等待更适当的进场点,也可以避免在最糟的情况下出场。交易者只要能够有效改善这些问题,绩效绝对可以明显提升。一般来说,行情发展都会呈现波浪走势。随着行情持续走高,指标读数随之攀升,多头在超买区也会产生戒心,因为这经常是行情停顿或反转的位置。摆荡指标可以针对超买情况提出警告。一旦摆荡指标逼近高限区域,就不是理想的买进时机,因为行情涨幅已大,走势拉回的机会很高。当然,涨势确实可能完全不停顿,但拉回整理的可能性毕竟较高。然而,很多交易者在此大胆买进,根本不参考摆荡指标,甚至不了解行情已经显著超买。他们担心错失机会,涨势看起来非常强劲,每个人都谈论着赚多少钱,所以他们相信涨势会继续发展,结果买在最高点。事实上,这是交易者应该考虑出场,而不是进场的时候。假定行情超买而价格持续走高,如果你因为等待折返走势而错失进场机会,这是可以接受的。等待摆荡指标折返,或等待进场信号,绝对可以提高胜算。总之,尽量不要在超买区买进,即使价格可能继续走高。等待行情拉回,或许需要一点耐心,但保持耐心通常都有代价的。举例来说,假定你观察5 分钟走势图(图7-6 )而考虑买进KLAc 。在A 点附近,股价刚出现一波不错的涨势而吸引你的注意。精明的交易者不会在这里买进。请注意随机指标的情况,当时的读数显然严重超买,稍后很可能会折返整理,然后才能继续上扬。即使股价稍微回档,但只要在超买区域买进,情况就不理想。不要追价才是聪明的做法,继续观望,耐心等待随机指标进入超卖区。行情回档过程中,继续克制进场的冲动,直到B点为止。

这时相对于A 点而言,进场买进的赚钱机会大增。进场之后,假定你决定继续持有部位,直到明确的出场信号发生为止。不幸的,当C点峰位发生时,假定你正在洗手间而没有掌握出场机会。当你回来时,股价一路下滑而直奔超卖区的D 点。当时,很多人都决定出场,因为既有获利已经逐渐消失,甚至发生亏损(对于那些在C点追高买进的人而言)。可是,对于精明的交易者来说,当摆荡指标处在超卖区域,就应该观察指标是否有回升的迹象,然后才决定如何采取行动。就目前这个例子来说,指标再度脱离超卖区,并且扶摇直上而到达超买区E点,然后在超买界限上下波动。这时你可以决定获利了结。当然,情况发展未必始终如此完美,但你至少应该给市场一些机会,看看是否能够由超卖区逃离出来,尤其是在长期趋势朝上发展的情况下。如果股价不能反弹,精明的交易者也会认赔出场,那些迟迟不愿认输的人,成功的机会实在不大。

震荡指标的误用

为了说明这点,我只能说多年来尝试运用随机指标来预测行情头部与底部,结果都不能赚钱,这足以证明随机指标的这方面功能很有限。在超卖区域内,我尝试猜测价格顶部,却发现行情经常都继续上涨。我也经常因为行情持续超卖而应该反弹,所以不愿结束多头部位。最后,终于发现摆荡指标应该配合其他指标或价格形态运作。一直到我知道如何更明智的运用摆荡指标,操作绩效才明显改善。

摆荡指标的实际运用 相较于趋势跟踪指标来说,动能摆荡指标拥有一个明显的优点:更及时的显示反转点。在来回游走的区间行情中,趋势跟踪指标提供的信号经常有反复的问题,摆荡指标则能够准确的显示短期头部与底部。对于这类区间游走行情,在超卖区买进或超买区卖出的策略很有效。可是,最大的困惑就是不知道当时的市况究竟是否存在明显的趋势。换言之,我们不知道究竟应该采用趋势跟踪指标或摆荡指标。根据统计,大约有20 %的时候,市场存在明显的趋势。在这种情况下,显然应该采用趋势跟踪指标,如果误用摆荡指标,代价非常惨重。因为只有在趋势不明确的市况下,才适合采用摆荡指标。所以,可以考虑运用平均趋向指数(ADX ) ,来判断是否应该使用摆荡指标。概略来说,ADX 读数低于20 ,就代表市场缺乏明显趋势,行情大体上呈现横向来回游走。在这种市况下,趋势跟踪系统并不适用,交易者应该考虑摆荡指标为主的系统。 我曾经尝试单独采用随机指标建立交易系统,但运气不是很好,结果并不成功。因此,我只把随机指标当作次要信号,或作为一种确认信号,告诉我可以建立哪一方向的部位,或在哪里出场或了结部分获利。这也许会让机械性交易系统出现一些人为判断的问题,但金融交易有时候确实必须适应不同的市况、因应不同的市场形态与资金管理办法。关于摆荡指标的运用,技术形态往往扮演很重要的角色,例如:双重顶、趋势线与背离现象。这些形态往往是摆荡指标最可靠的运用方法,但很难把它们纳人机械性交易系统。

背离现象

单纯利用摆荡指标来猜测行情头部与底部,其胜算远不如背离现象。除了本章之前讨论的一些例子以外,市场上还可能出现其他形态的背离。了解这些背离现象,并且知道如何进行交易,能让你充分发挥摆荡指标的功能。就摆荡指标的整体效益来说,背离现象可能是其中最突出的了。可是,如果你打算运用背离进行交易,就必须随时注意行情发展。因为背离现象不容易设计进人电脑化交易系统,你必须经常注意摆荡指标的变化。接下来,让我们谈论一些背离话题。

( l )价格与摆荡指标朝两个不同方向发展,是最寻常的背离 这是市场丧失动能的典型特征,价格走势已经不如先前强劲。如果这种背离现象发生在行情头部,往往代表很好的交易机会。举例来说,当摆荡指标在超卖区向上翻转,接着又下滑,但没有向下突破先前的低点,而价格在这个时候却创新低。这种情况下,通常代表既有趋势已经丧失动能。

图7-7 标注为1 的走势就是很典型的例子,标明位置刚好对应着连续几天杀盘的结束。

( 2 )第二种类型的背离.是价格出现一段明确的下降趋势.然后呈现橄向发展,但摆荡指标却向上发展而进入超买区 这意味着价格并不存在摆荡指标发展方向的动能,既有价格趋势经过一段休息之后,可能继续发展。请参考图7-7 的范例2 ,随机指标上扬进入超买区的过程中,价格几乎完全没有上涨的意思。这种交易机会的胜算之所以很高,是因为价格没有出现应有的反应。换言之,价格没有随着摆荡指标上扬。在这个例子中,当随机指标进入超买区,很多空手者等着放空,既有的多头将彻底失望,造成股价重挫。虽然经过一段时间之后,才出现真正的大跌行情,但毕竟是很好的放空机会,因为股价在随机指标由超买区折返之后再也没有明显的上涨。

( 3 )当价格创新低而摆荡指标没有创新低,这属于最常见的背离,但相反情况也同样有效 让我们看看图7-7 的范例3 ,在下降趋势中,价格没有创新低,摆荡指标却创新低。不论是随机指标或RSI ,底部都下滑,但价格没有创新低。这通常意味着价格走势可能改变方向,因为摆荡指标虽然继续下降,但卖方却不能有效压低价格。就目前这个例子来说,如果交易者期待价格将大幅向上反转,恐怕也会失望,因为价格反弹程度很有限,差价利润也不大。可是,交易者毕竟应该了解这种背离形态。另外,这种现象也代表空头部位至少应该做部分的获利了结。

( 4 )有时价格的趋势向上,但摆荡指标的趋势却向下 这种背离现象显然意味着行情不大对劲,价格走势随后很可能改变方向。请参考图7 一3 标注为6 的两个范例,SP 指数不久之后都触底回升。

个股与大盘之间的背离

我经常运用的另一种背离,是个别股票与大盘走势之间的背离。举例来说,某一天,股票市场的走势很强劲,我做多一大堆股票,获利也不错。不久,大盘指数创新高,但我发现我持有的某些股票却没有跟着创新高。换言之,我所持有的股票,并没有反应大盘走势。这意味着大盘不久将回档,或者市场的领导类股已经轮换了。不论哪种情况,我都应该出脱这些股票,这种背离现象的另一种运用方式,是放空那些相对弱势股票。对于既有多头部位而言,这些空头部位可以视为避险。

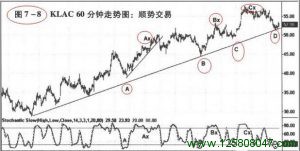

顺着趋势发展方向进行交易

摆荡指标最有效的运用方式之一,就是配合趋势跟踪指标操作。基本上,交易者都希望顺着主要趋势方向建立部位,因此,首先要知道行情发展的主要趋势方向,然后在价格折返过程中利用摆荡指标建立趋势跟踪部位。举例来说,对于明确的上升趋势,趁着价格回档,利用摆荡指标在超卖区寻找进场的机会。请参考图7-8 ,其中的A 、B 、C 点与D 点都是很好的进场机会。

上升趋势相当明确,但这4 个进场点都对应着折返走势告一段落的位置,而且B 点与D 点刚好触及上升趋势线。请注意,随机指标当时都处在超卖区,进场的风险不高。这些多头部位的出场位置如果设定为“随机指标进入超买区之后再度折返进入中性区域”,那么前3 个部位的出场点分别为AX 、BX 与CX 。Ax 是很好的出场信号,因为价格与随机指标之间产生负性背离。价格创新高而随机指标没有创新高,意味着价格涨势即将告一段落。交易者之所以希望在随机指标跌破超买界限时出场,主要是担心行情拉回,所以这些出场点并不适合放空。反之,只要随机指标继续停留在超买区,就应该继续持有多头部位,因为我们不知道价格涨势可能持续到何时。我不建议在出场点放空,因为空头部位违反主要趋势的发展方向,不属于高胜算操盘。根据价格走势图判断,如果你建立空头部位的话,即使成功,获利也非常有限,万一判断错误或空头部位没有及时出场,损失就非常惨重。总之,请记住,你可以放弃某些交易机会,只要掌握胜算较高的机会,这些机会通常都顺着主要趋势方向。

采用多重时间结构

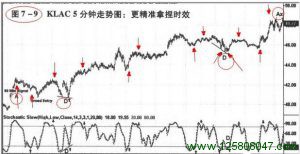

我发现,随即机指标(或其他摆荡指标)最适合在多重时间结构内,掌握趋势跟踪交易部位的时效。首先,通过日线图判断主要趋势的发展方向。一旦有所结论之后,利用60 分钟走势图进一步评估既有趋势还有多少发展空间,或分析既有趋势什么时候可能拉回。确定交易方向之后,在更短期的时间结构上寻找实际进出场位置。让我们继续引用KLAC 的例子来说明,在短期走势图内,我不只会利用随机指标来设定进场点,同时也会判断是否可以建立某一方向的部位。如果随机指标在60 分钟走势图内处于上升状态,我只会在5 分钟走势图内寻找买进机会。不论部位持有时间长达几天,或是短线进出,较短期的时间结构都能提供帮助。

请参考图7-9 ,这份5 分钟走势图是对应着60 分钟走势图(图7-8 )由A 到AX 之间的发展。一旦60 分钟走势图上看到A 点的进场机会之后,就可以改用5 分钟走势图,寻找更精确的进场位置。根据实际发展观察,如果在60 分钟走势图的A 点进场,就必须忍受大约2 美元的回档走势。就5 分钟走势图来看,等到随机指标折返到超卖区而回升穿越超卖界限,这或许是更恰当的买点。在此建立的多头部位虽然不能马上赚钱,但至少代表更理想的进场位置,风险较低。部位建立之后,交易者可以回到60 分钟走势图,然后继续持有部位到AX 点。当然,短线交易者也可以继续使用5 分钟走势图来回操作。我在图7-9 标注一些上下箭头,分别代表可能的进出场位置。请记住,只要较高时间结构显示多头趋势,短线部位就只能买进或卖出而不能放空。图形中标注两个D 点,代表价格与随机指标之间出现正性背离,都是很好的买点。

请注意,不同时间结构上,不一定要采用相同的摆荡指标。某些人可能偏好在日线图上显示成交量、趋势线、ADX 与RSI , 60 分钟走势图则显示MACD 与移动平均,5 分钟走势图采用随机指标。总之,实际运用只受限于想像力。

成为最佳交易者出场与停止单

如果你希望成为最佳交易者,就必须知道何时应该不计盈亏的出场。进场之前,就应该拟定出场计划。否则,贮备就不够周详。你需要预先设定获利了结的目标,以及认赔出场的价位。真正的交易者知道如何处理亏损部位,也知道有效部位应该让获利持续扩大,但不可变得贪婪。过早获利了结,相当于没有充分发挥部位潜能,这会构成长期的成本。交易者必须明白,认赔是一种可以被接受的行为,而且小赔绝对胜过大赔。设定适当的止损,这是交易策略的必要部分。止损设定位置的重要性,并不次于进场价位。设定止损点的技巧,也同样使用于获利了结。关于止损的设定,绝对不能根据交易者所愿意或能够接受的损失。这类止损只不过反映交易者的主观喜好,与市场客观条件全然无关。止损应该设定在重要技术关卡之外,而且要预留足够的缓冲空间。适当的止损应该反映市况,而不是个人所愿意接受的损失。止损可以帮助你保障资本,作为一种资金管理工具,然后配合技术分析技巧来评估:① 你是否愿意接受特定交易对象的潜在风险;② 采用适当止损,你可以进行多少合约口数(股数)的交易。

了解适当的止损设定方法,可以让你避免承担不必要的风险,也不会因为止损设定太近而遭到正常行情波动引发。如果止损设定在行情正常波动范围内,就很容易遭到不必要的引发。为了避免这种情况经常发生,止损至少应该设定在重要技术关卡之外,但仍必须保留足够的缓冲空间。这等于是双重滤网,一旦价格触及这层滤网,就必须保持警戒,随时准备出场。当价格越过重要技术关卡,并且穿越止损缓冲区,就必须立即出场。止损有两种:一种是实际进人止损市价单,另一种则是暂时摆在脑海里。如果你采用心理止损,当止损遭到引发时,必须有断然出场的严格纪律。另外,你也可以采用时间止损,换言之,如果部位在一段时间内没有发生预期的走势,就止损出场。这类止损执行上也需要严格纪律,但你最好还是趁早剔除那些不能发挥作用的部位。总之,我希望重复强调一点,出场的重要性,绝对不低于进场。

出场与止损的相关错误:

1 .没有预先拟定出场策略。

2 .缺少风险管理计划。

3 .进行不顺利的部位,不知道在何处出场。

4 .让失败的部位越陷越深。

5 .不了解出场的重要性,不低于进场。

6 .根本不了解出场的适当时机。

7 .过早获利了结。

8 .贪婪的心态。

9 .根据特定金额设定止损。

10 .每种市场与每种市况都采用相同的止损金额。

11.设定止损没有参考走势图。

12 .止损设定的太近。

13 .止损设定得太远。

14 .没有采用适当的缓冲。

15 .由于设定止损而变得太大意。

16 .当行情朝有利方向发展,没有适当调整止损。

17 .当行情逼近时,取消原先设定的止损。

18 .没有坚持心理止损。

19 .忽略止损。

适当的出场策略:

1 .让获利持续发展。

2 .立即认赔。

3 .分批出场。

4 .出场必须要有理由。

5 .当初的进场动机发生变动,就应该考虑出场。

6 .认赔是一种合理行为。

7 .实际进场之前,就知道万一失算的出场位置。

8 .确定任何部位的损失都绝对不会伤及筋骨。

9 .止损必须根据市况设定。

10 .止损应该设定在重要技术关卡之外。

11.采用缓冲区。

12 .止损位置必须让部位有足够的活动空间。

13.采用追踪性停止策略保障既有获利。

14 .对于任何一笔交易,绝对不让损失超过你所愿意接受的程度。

15 .对于任何一笔交易,绝对都知道自己能够承担多少损失。

16 .在几个不同的停止(止损)价位分批出场。

17 .根据较长期的走势图,挑选适当的止损点。

18 .如果不能严格遵守纪律,就预先递人止损单。

19 .利用时间止损单清除不能适时发挥的部位。

20 .不要介人那些你经不起风险的市场。

21 ,止损设定在当时价格的两个标准差之外,通常不会被随机走势触发。

22 .如果出现不利的行情走势,务必坚持当初设定的止损。

值得提醒自己的一些问题:

1 .我有没有设定止损?

2 .是否有充分的理由在某特定价位出场?

3 .我可以在这笔交易中承担多少损失?

4 .这笔交易的风险和报酬关系是否划算?

5 .止损是否设定得太远或太近?

6 .就我所愿意承担的风险程度来说,部位规模是否恰当?

7 .我是否有足够的纪律规范来执行心理止损?

8 .我是否会忽略自己设定的止损?9 .止损位置是否太明显?

峰汇在线

峰汇在线