蝴蝶形态是另一个潜在的强大的逆转信号。紧随这个组合的价格逆转通常是股价之前经历了一波强劲的价格波动。事实上,它是和谐形态家族中的一个极为有效的形态。

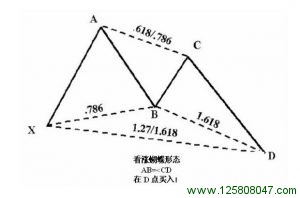

这个形态的基本的结构是由 Bryce Gilmore 发现的。然而,本人对这个结构的定义,一个理想的蝴蝶形态包含了几个重要元素。最重要的问题条件之一,对于一个蝴蝶形态而言,随着一个 AB = CD 形态的完成,CD 边的行情经常会延长。在一个蝴蝶形态中,股价形成的最终的这条边的行情将是最强劲的并且是最长的。虽然一个等长的 AB =CD 形态是理想的蝴蝶形态的一个和谐的元素,但是 1.270 或1.618 投射点能够存在于潜在逆转区域中。因此,重要的是要意识到这些补充的计算能够更加明确地界定潜在逆转区域。

蝴蝶形态包含了数个斐波纳契数字,这些数字界定了要执行的交易点位。蝴蝶形态的潜在逆转区域都有 5 个斐波纳契数字聚集在一个非常精确的价格区间。这样的和谐组合非常的重要,因为,当这个形态的完成点发生一个逆转,接下来的价格走势则是非常强劲的。

一个有效理想蝴蝶形态的另一方面是,它通常在接近行情的末端出现——历史最高点或者历史最低点。重点是因为在这些极端地区产生的趋势逆转,往往是价格行为对以前的趋势的强烈反应,之前的趋势主导着以前的价格行为。虽然历史的价格极点是产生理想形态的地方,但有效的形态通常出现在已经确立了的交易范围。

由此看来,相对于其他的任何一种图案,这种蝴蝶形态提供了最有效的逆转。同样,它是一个潜在逆转区域非常强大的指示器。因为在这个潜在逆转区域中,至少有三个和谐数字。有时候,逆转区域拥有 4 个或更多的和谐投射点。

值得留意的是,这个潜在逆转区域中的蝴蝶形态并不是像其他的图案那样精确。事实上,它可能还比其它图案更多些。同样,这个图案的交易可能需要更大的止损限制。因此,在你依照这些组合形态做交易时,你可能想允许更大的价格区间,并且所有的数字在这个潜在逆转区域经过了价格的测试之后,等待几根 K 线柱。耐心等待会得到回报,因为价格行为将会提供即将到来的清晰的逆转信号,并且在重大的逆转行情展开之前,得先确认这个图案是有效的和谐组合。

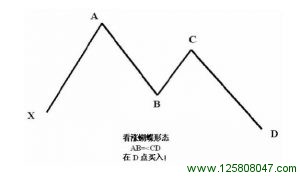

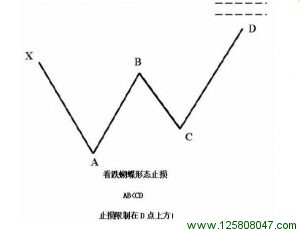

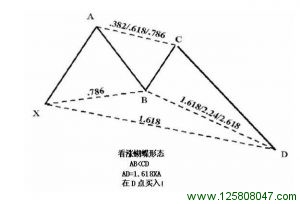

看涨蝴蝶形态

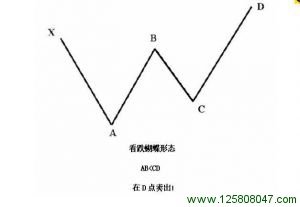

在看涨蝴蝶形态中,该图案要求各比率点位于特定地区。重要的是记住这个图案。因为这个形态通常类似一个 Gartley 形态。这个图案的起始点是 X 点,并且其当初的向上波动,价格上涨到这个图案的最高点 A。之后的 AB = CD 形态成型就基于此点。一个重要的因素是 C 点不得超过点 A 点。一个看涨蝴蝶形态的完成点必须是在 D 点。该点位必须是最低点——低于这个图案中所有的点。这是蝴蝶形态区别于一个 Gartley 形态的因素之一。记住,一个看涨 Gartley 形态的特征是其完成点高于初始点 X。

AB = CD 形态通常需要另一个计算点——通常是 AB 边的 1.270。在执行一笔交易之前,至少,要在一个蝴蝶形态中看到一个精确的 AB = CD 图案。AB = CD 图案——要么精确,要么是补充点——伴随着其他和谐数字并定义一个良好的买入时机。

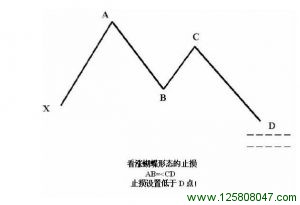

看涨蝴蝶形态的止损

蝴蝶形态的止损比起其他的形态的止损设置更加难以决定。不像 Gartley 形态有一个可以估量这个图案有效性的关键价格点 X,而蝴蝶形态则缺少这样一个相对的测量。因为一个蝴蝶形态通常出现在一波行情的极端,没有事先的价格行为来定义支撑或阻力区域。所以,在一个蝴蝶形态中,止损的设置更取决于潜在逆转区域中的当前价格行为。一般来说,蝴蝶形态的止损应大于其他形态的止损。有时,在看涨蝴蝶形态中的止损取决于这个组合形态,止损点可能超过潜在逆转区域之下的 2 个点。界定关键的止损的确是个人问题,同时,通常是每一个人的止损都有所不同。

从本质上来说,它就是某个人为一笔交易而愿意冒风险的问题。一个人根据他对交易机会的直觉,可能比另一个人更愿意冒险。在这个组合形态中,CD 边可能延长并且价格的下挫超过这个和谐的投射点。因此,在这个看涨蝴蝶形态中,止损设置应该是在潜在逆转区域的下面。

理想的看涨的蝴蝶形态

理想的看涨蝴蝶形态经常出现于市场的重要的底部。在理想的情况下,一个看涨蝴蝶形态在历史的底部区域或成型于一波延展下跌行情之后发现。在很多市场中所看到过的这种图案,其股价走势似乎都非常的弱,但是,在这种图案完成之时,行情都明显地完成了逆转。

当价格行为从一个历史的底部价格区域逆转,接下来的上涨则是十分有力的。正如之前的阐述,这大概是所有形态中最重要的一点。下列的实例说明了这种图案在界定重要逆转点方面的有效性。

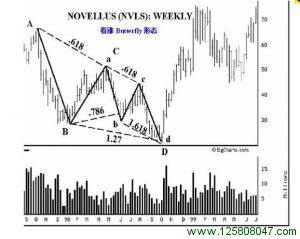

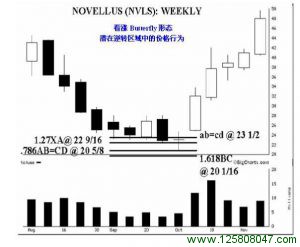

下面的 Novellus 周线图清楚地说明了一个理想的看涨蝴蝶形态。潜在逆转区域包括若干个和谐计算点:即包括一个主要的补充 0.786AB = CD。

这个组合形态中最重要的数字是 1.270XA 边的所在点位,其投射点在 22 9/16。1.618BC 补充了这个 20 1/16 的和谐投射点位。伴随着蝴蝶形态的小型 ab = cd 非常接近 1.270XA,其投射完成点在 23 1/2。所以,想 Novellus 的价格下降到这个区域时,你应该准备买入这只股票。

十分有趣的是,有一个更大的补充 AB = CD 形态投射在这一区域。0.786 AB 的结果是 CD 边完成点的点位在 20 5/8。虽然这个不像 1.270XA 的数字那样重要,但它更进一步地对超过 20 价格点位的和谐形态提供了进一步的证据。另一个逆转标志是股价进入了潜在逆转区域。几个星期的急剧下跌之后,Novellus 是价格开始走稳。在接下来的放大蜡烛图中,每根周线的价格行为都显示出该形态在潜在逆转区域中的一个非常重要的标志,并且在接下来的几个星期,股票价格趋势产生了急剧地逆转。

这个逆转的一个重要方面是在该股票爆发上涨行情之前,形成十字星的当周。记住,在股价的开盘和收盘都在相同的价位上时,出现一个十字星 K 线柱。在一个潜在逆转区域,它是一个极好的价格趋势改变的指标。

值得注意的是,在 1998 年,大部分股票出现这样的形态。当这样一个有着漫长时间的图案出现时,一个有效的逆转通常会产生一波重要的价格运动。这是一个非常漂亮的形态,因为它有收敛于 20 价位之下的 4 个和谐计算点。显然,Novellus 在这个区域准确地完成了逆转。即使你为了一个清晰的逆转 K线柱而等了一个或两个星期,潜在逆转区域也识别出了一个重要的底部,在接下来的六个月,股价产生了一波极强的上涨行情。

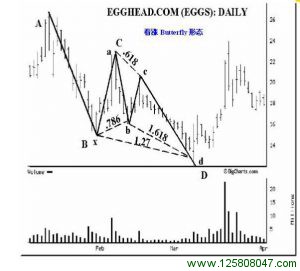

下面的图表很好地说明了这个形态,因为 Egghead.com 完成了一个理想的看涨蝴蝶形态,在一个非常特殊的区域中具有数个和谐数字。

该形态的潜在逆转区域投射点位于 11 3/16~~13 1/8 之间。最重要的数字是 1.270XA 投射点所在的12 15/16 价位,另一个 1.618BC 计算点位在 13 1/8。再一个重要的和谐数字是一个主要的 AB = CD 图案,该图案的投射点位在 11 3/16。事实上,这个主要的 AB = CD 包含了一个较小的 ab = cd 形态。

虽然小的 ab =cd 形态需要 1.270 补充计算值来确定,但出现在一个大的 AB = CD 中,该计算值不足 1 个点的误差。1.270ab 的计算结果投射在 12 1/8。所以,这 4 个数字界定了一个误差小于 1 15/16 的潜在逆转区域。股价触及到 12 点位并急剧地逆转了。放大图表清晰地展示了在潜在逆转区域中的看涨价格行为所开始的新的上升趋势情况。

还要注意重要的一点是,在同一天,除了主要的 AB=CD 形态的完成点之外,股票价格在潜在逆转区域中触及到每一个数字。这个组合形态另一个有趣的方面是股票价格在当天就清晰地逆转了。当一只股票的逆转伴随着这样的一个看涨收盘价——高于开盘价并超过了前一天的收盘价,你必须认识到这个价格行为的重要性。它表明了该股票价格的反弹完成了一次有效的逆转。

在这种情况下,很容易确定止损点,因为有那么多和谐数字集聚在一个特定的区域中。主要的 AB=CD 形态作为关键区域来确定有效的交易和止损点位。所以,蝴蝶形态表明了一个潜在买入机会的点位在 12~~13 之间,该股票应该在这个区域逆转。然而,主要的 AB = CD 形态估量该股票能够在稍低一点的价位逆转。因此,你的止损点应该设置在主要的 AB = CD 形态完成点的下面——大约在 10 1/2 左右。更低的止损点的原因可能要取决于活跃的价格走势。个人认为,如果股票的价格下降突破了 10,那么这个组合应该是无效的。然而,股票价格从没测试这个区域并且价格急剧地反弹了起来,趋势逆转之后的一个月内,EGGS 的价格翻了一番。

当你观察到两种形态的组合像这样地集聚接近每个形态的边,你必须假定这个逆转是极有可能发生的。虽然你可能不得不面临更大的止损,但是,这种情况下,潜在逆转可能是相当有效的。重要的是你得识别出这些机会是如此的和谐,并且更可能是潜在有利可图的组合形态。

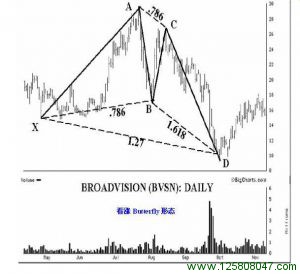

下面的 Broadvision 清楚地说明了该图案的重要性。在 1998 年 10 月,该股票完成了一个理想的看涨蝴蝶形态,在接下来的六个月内,其价格暴涨了 700%。简直是难以置信!蝴蝶形态是非常强烈的逆转信号。当它们出现在股票图表中时,蝴蝶形态可能指出的是最为赚钱的机会!

这个形态的酝酿接近一个极端的价格水平(历史的最低点)并且这个组合形态拥有一个理想的蝴蝶形态的所有的元素。该图案是一个非常理想的组合,因为潜在逆转区域内包含的几个数字所在的价位都略微低于 11 点。1.270XA 投射完成点在 10 3/4。这个数字通过 1.618BC的 10 15/16 点位和 1.270 AB = CD所在的 10 7/8 所补充。

最重要的数字是 1.270XA 的投射点,也许这才是最好的买入点。但是,这是一个棘手的交易,因为,在当天,股价触及到潜在逆转的价格行为相当的极端。所以,在这种情况下,介入交易时,你可能要等待一天,以确认一根清晰的逆转 K 线柱出现。股票的下跌,轻微地超过了这个点,Broadvision 没有逆转,直到在几天之后,股价触及到 9 1/4。

这里提供一幅这波价格行为的特写图。重要的是去研究这个的例子,因为它是如此的一个理想的图案。尽管这只股票的价格稍微超过了潜在逆转区域,但它仍然是一个非常和谐的组合形态。

Broadvision 的特写图展示了该股票没有下跌突破潜在逆转区域的情况。虽然当天的价格触及到逆转区域的表现极端,但是股票价格缺乏持续走低的动能。Broadvision 的价格在投射点的和谐区域获得了支撑,在接下来的几天内,股票价格完成了趋势逆转。

这个例子演示了尊重价格跳空的警告信号的重要性,即:光头光脚 K 线柱或者极端的价格范围。因为,Broadvision 的价格在触及到潜在逆转区域的当天,抛售行为相当剧烈,在股价警示一个极端形式的价格时,你或许应该等到一个看涨的 K 线柱出现,以确认明确的趋势逆转。

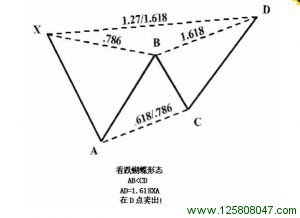

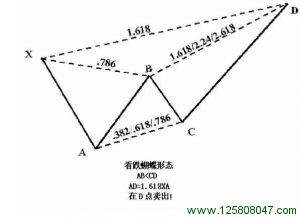

看跌蝴蝶形态

一个看跌蝴蝶形态,所有的点必须恰当地定义一个有效的图案。再则,在这个形态中,最重要的一点就是完成点指向 D 点。D 点必须超过其他所有的点。

如插图显示,对于接下来的价格行为,X—A 将确立主要的波动范围。与 Gartley 相似,C 点不超过 A 点,所以,图示中的 D 点必须超过两个点,即:X 和 B 点。类似于看涨形态,AB = CD 通常需要一个补充的计算值。因为理想的蝴蝶形态出现在极端的价格范围 (历史最高或者最低点),CD 边通常会经历一波极端的价格波动并可能成为行情过度延长的边。在执行交易之前,至少要等待完成精确的 AB= CD 形态。现在,你得熟记这个图案的结构。这个确立趋势逆转关键的、基本的框架在很多市场经常出现。

看跌蝴蝶形态的止损

看跌蝴蝶形态,价格行为经常上涨突破潜在逆转区域并形成延长行情。虽然这可能是很偶然的事情,但如果这个图案是有效的,那么价格趋势逆转应该很快地发生。所以,无论这个形态逆转与否,在交易中要设置一个足够大的止损。再则,尽管在这个组合形态中,你可能比其他的图案所冒的风险要大些,但一个有效的逆转通常相当的重要。来看看这个图。

虽然在某些交易中,大止损是有比较利的,但是无论再怎么强调都不过分,在执行交易之前,实际的止损点必须明确和清晰。无论你是设定的一个实际的、最初的止损价还是保持的心理止损价,你的损失限额必须定量化。如果你不量化你的损失,你无法知道愿意去冒险多大的风险。如果你的风险是未加以定量的,你很容易遭受更多的损失,因为,当你对一个止损头寸平仓时,你的行为更多的是基于情感—–通常是因为恐惧。

理想的看跌蝴蝶形态

理想的看跌蝴蝶形态是一种重要的图案,特别是当它完成在历史的最高点区域的时候。看跌蝴蝶形态将界定出卖出区域—–通常是在三个点之内。

入场交易之前,重要的是至少要等待股票价格触及到 1.270XA 投射点位。有时,一只股票的价格可能不到 1.270 投射点。所以,当股价接近了 1.270 投射点时,应该密切关注价格走势。首要的问题是研究潜在逆转区域。如果有好几个和谐投射点存在,该股票很有可能逆转。同时,在这个图案不够精确时,AB = CD 形态往往会需要另一个计算值来确定。让我们看一下一些例子。

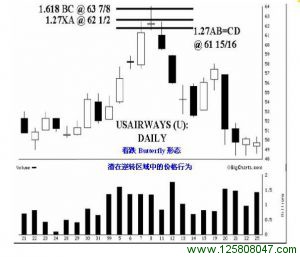

这张 US Airways 图表非常清晰地说明了理想的看跌蝴蝶形态。在这个组合形态中,潜在逆转区域是一个非常特殊的地带。1.270XA 的投射点位是 62 1/4,它与补充的 AB = CD 形态的 1.270 所在点位61 15/16 接近。1.618BC 的投射计算值是 63 7/8。所以,潜在逆转区域大约是 2 个点差额的 61 15/16 — –63 7/8 范围之间。股票的实际价格超过这个区域的 1/8 点,因为它在 64 的位置完成了逆转。

还有一点值得注意,在股票趋势逆转之前的当天,股票价格触及到 1.270XA 投射点。股票价格出现了一个成形于一个极端价格范围的警告信号。事实上,这一天,股票的价格上升了将近 4 个点的幅度。因此,执行交易之前,你应该再等待一天。

下面显示的是潜在逆转区域中的价格行为放大图。股票触及到潜在逆转区域的第一天,价格走势是相当的强劲,因为 US Airways 上涨了好几个点的幅度。

尽管出现了这种极端的价格走势,但是,在第二天,股价测试了潜在逆转区域的上方,并开始了下挫。同时,形成的看跌蜡烛图——倒锤头——意味着在这个区域中,该股票价格的持续上涨遇到了阻力。特别重要的是前一天的上涨走势还相当的乐观。当价格走势不能持续创新高的时候——特别是当天的收盘价接近最高点——在一个和谐区域中。这意味着价格趋势逆转即将到来。第三天,逆转得到了确认,股票价格向下跳空开盘并出现了急剧地下挫。

接下来的图表显示了 Apple Computer 在 1999 年 2 月所完成的一个清晰的看跌蝴蝶形态。有几个数字收敛于潜在逆转区域。1.270XA 边投射点位是 47 7/8 ,股票价格在接近 1.270XA 投射点不到 1/2点误差的价位产生逆转,即:在 47 5/16 见顶回落。

在确定的潜在逆转区域中,有两个其他的和谐数字聚集在那里。1.618BC 的投射点位在 47 11/16。AB = CD 的 1.270 补充投射点在 47 1/4,该点低于实际逆转点位之下的 1 1/16 个点。

这个交易需要一点技巧,因为该股票在 1.270XA 边投射点之下的 1/2 点产生逆转。尽管股票在这个范围的末端之下产生逆转,但它的价格触及到了潜在逆转区域。在执行交易之前,宁愿看到股票价格触及到 1.270 投射点。但是,这次逆转非常地接近逆转区域。在这种情况下,如果一只股票价格趋势逆转的过程看起来达不到关键的投射区域,你必须等待一个明确的逆转信号。Apple Computer 开始崩盘下挫,在随后的几天时间里,股票开始逆转,并创下新的低点。虽然交易执行起来很难,但是,这个图案仍是如此清晰的一个有效的组合形态。

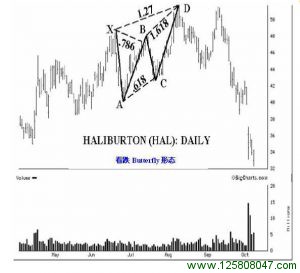

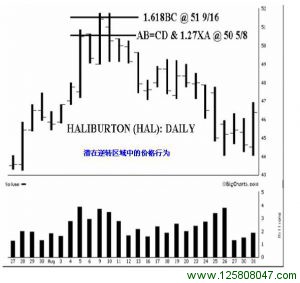

接下来的 Haliburton 图表同样展示了一个清晰的看跌蝴蝶形态。在潜在逆转区域内,股票价格形成的看跌蝴蝶形态拥有三个数字,并产生了完全的逆转。

在价格测试了整个潜在逆转区域之后,Haliburton 形成的一个清晰的看跌蝴蝶形态,行情逆转情形相当理想。这个区域拥有三个误差小于 1 个点的数字。1.270XA 精确收敛于等长的 AB = CD 形态所指的点位,其计算点位在 50 5/8。1.618BC 投射点也漂亮地收敛于该区域的 51 9/16 点位。股票价格触及到整个范围并在 51 3/4 点位产生逆转!放大图表清晰地展示了在潜在逆转区域中的价格行为。

在股票价格触及潜在逆转区域下方范围的第一天,股票价格出现一个警告信号——一个极端的价格范围。但是,Haliburton 的价格未能突破这个区域,在后来的几天时间里股票价格趋势形成了逆转走势。所以,即使你在等待一个得到确认的逆转信号,这个组合形态也意味着一个极好的沽空这只股票的交易或多头获利了结的时机。

蝴蝶形态的1.618投射

因为蝴蝶形态是一种非常有效的图案,强劲的价格趋势经常超过最初的 1.270 和谐目标点。尽管价格趋势可能会超越 1.270 投射目标,但这并不意味着要放弃交易机会。当有一个清晰的图案伴随着其他的斐波纳契数字突破 1.270 时,那么,应该认为 1.618XA 所在的点位是一笔交易的下一个目标。

在 1.618 蝴蝶形态中,包含了特殊的部分,因为它具有不同于 1.270XA 投射图案的几个因素。一个 1.618XA 边的计算值尚需要使用次要数字去投射 BC 边。同时,1.618 蝴蝶形态还需要另一个 AB = CD形态边的计算。

看涨1.618蝴蝶

看涨蝴蝶形态的 1.618 投射是一个非常好的交易组合形态。虽然这个图案要使用次要的斐波纳契计算值作补充,但它仍然是一个非常和谐的图案,因为几个数字在 D 点收敛于一个特定的区域。

在逆转区域内,关键在于观察这个组合形态的价格行为。如果价格波动表现强劲,例如光头光脚 K线柱和价格跳空以及宽幅价格范围的警告信号,那么,这个潜在的组合形态呈现的并不是一个好的交易机会。但是,这些信号有助于估量逆转区域附近的价格动向。

有时,价格会明显地超过 1.270 投射点,但它不会触及到 1.618 投射点。在这种情况下,重要的是尝试着做交易。这样的交易很难估量并且他们需要大量的经验去掌握所需的“感觉”,以便于成功执行交易。让我们一起来看看一些实例。

在 1999 年初,Mirage Resorts 完成了一个不错的看涨 1.618 蝴蝶形态。在一些数字收敛区域的 13附近,股票价格趋势完成了有效的逆转。这个潜在逆转区域明显地支撑了这只股票的价格走势。

事实上,这只股票的价格趋势几乎是在精确的 1.618 投射点位完成了逆转。形态中有三个重要的和谐投射点出现在这个区域。

它们分别是:

1、1.618XA 投射点位在 13 7/16;

2、可选 1.270AB = CD 形态的完成点在 14 3/8;

3、2.240BC 投射点位在 12 3/4。最终的股票价格趋势在 13 3/16 完成逆转。

下面提供了潜在逆转区域价格走势的放大图表。这次价格趋势逆转的一个有趣的情况是这只股票的价格在这个区域获得了明显地支撑。股票在经过之前一年的下跌之后,股价略微超过 14 之下,其逆转后的上升势头相当地稳健。

另一个有趣的方面是,价格在触及到这个重要的 1.618XA 计算点的当天,股票开始了新的上升趋势。即便你等待了一个明确的逆转信号,你也应该在非常接近这个底部的地方买入操作。

一个组合形态的所有这些数字集聚在一个区域,意味着某种程度的价格逆转,将出现一个好的交易机会。记住,蝴蝶形态暗含了一种很强烈的信号。源自这样一个图案所出现的价格逆转,通常导致另一个方向的价格波动。在这种情况下,用数个月的时间所完成的这个形态,结果是 Mirage 的价格几乎翻了一番。

另一个关于这个组合形态的问题是,你也许会想:“你如何知道在 1.270 或 1.618 XA 点位构成的蝴蝶形态时才去执行交易”?这个问题的答案是:“理解信号”。1.270 投射点大致是在 17, 在这个点位Mirage 的抛售相当剧烈,在股价触及到这个区域的当天出现了极端的 K 线柱。事实上,当天,股票触及到 1.270XA 投射点,股价向下跳空开盘。

当一只股票价格在触及到一个潜在组合形态的区域时,这些警告信号会经常出现。当它们出现的时候,你必须尊重这些信号。让交易方向走到 1.270 投射点之后,你可以再等待另一个 1.618 投射点的买入机会,这个机会略微低于 14。由此证明了这个逆转区域存在着一个好的买入时机,因为在股票价格触及到 1.618 所在点位的当天,股票价格反弹了起来。

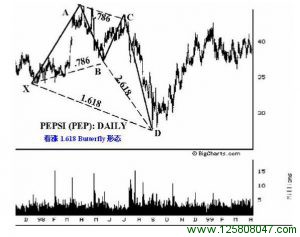

下面的图表是一个极好的 1.618 蝴蝶形态的例子。Pepsi 在形成了一个不可思议的图案后,价格趋势完全地产生了逆转。股票价格恰好从 1.618XA 投射点所在的 27 9/16 价位反弹起来。2.618BC 的投射点也接近这个数字,因为这个数字投射在 27 3/4。

在这一天,虽然价格行为是极端的,但是股票价格趋势清晰地逆转了。如果你等了一天,在股价到达底部之后的几天内,证实了股票的价格逆转。在接下来的几周内,Pepsi 的价格爬得更高了,在确认了有效逆转的那一天之后,股价一直没有向下突破这个低点。

看跌1.618蝴蝶形态

看跌 1.618 蝴蝶形态也是一种非常有效的图案。最终的那条边有可能延长,执行交易之前,建议你等待行情接近 1.618XA 投射点时再采取行动。当价格行为很活跃时,应该谨慎地等待一根明确逆转的 K线柱出现。

当一个清晰的几何图案存在的时候,1.618 看跌蝴蝶图案是一种极好的组合形态。就像看涨的 1.618图案,看跌蝴蝶形态需要你用其他的数字一起来计算几个投射点。通常,至少需要一个 2.240BC 边的计算点。同时,还需要 AB = CD 图案的可选投射点——即:一个 1.270AB 或 1.618AB 投射点——大部分时间。让我们来看一个例子。

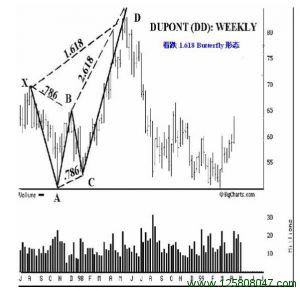

下面的 Dupont 周线图说明了这个 1.618 看跌蝴蝶形态作为有力的逆转信号的意义。在 1998 年,Dupont 大幅地上涨。在 1998 年 5 月,该股票完成了一个清晰的看跌蝴蝶形态,在接下来的 9 个月的时间,股价跌幅超过 40%。

该股票形成了一个漂亮的蝴蝶形态并在价格触及到 1.618XA 投射点之后产生逆转。在此区域内,有两个和谐投射点界定了潜在逆转区域。1.618XA⑥ 投射点位在 81 13/16,而 2.618BC 投射点位在84.8125。股票价格在这一区域的 84 7/16 产生逆转。

当像这样产生一个明显的图案时,你必须准备着卖出操作。当第一次机会出现在大约 75 附近的1.270 XA 投射点位,股票价格出现过强劲的上涨,可以看到极端的价格范围。虽然在股价触及到 1.270投射点位之后,价格突破了几个点,但 1.618 投射点,在 82—-83 之间提供了一个更好的卖出时机。

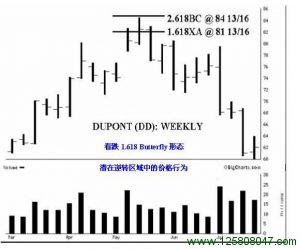

下面的放大图清晰的说明了潜在逆转区域中的价格趋势逆转情况。虽然在第一周,股价触及到这个区域,价格走势形成了一根阴线 K 线柱,但是在当周,股票价格强悍地向上跳空上涨。因此,你可能要等待一个清晰的逆转信号。

两周后,Dupont 开始逆转。在接下来的数周内,股票价格出现明显地下挫,尤其是因为它创下了周线图的新低点。这是非常重要的,因为逆转的图案是如此的清晰,并且在接下来的几个星期内,股票的跌幅超过了 30 个点。

正如之前的例子,在这个组合形态中,1.618XA 边投射点是最关键的数字。但是,价格触及其他和谐计算点的行为并不常见。因此,必须将注意力集中在整个区域,以确定交易的有效性。

蝴蝶形态小结

与 Gartley 相似,蝴蝶形态是一种经常出现于金融市场的图案。然而,要清晰地界定这个蝴蝶图案,则要注意一些关键的不同点。最重要的区别是完成的蝴蝶形态的 D 点必须超过最初的起始点 X。其次,在这个图案的完成 D 点,1.270 XA 意味着一个关键的逆转区域。在潜在逆转区域中,XA 投射点所在的价位是最重要的数字。最后一点,建议在执行交易之前,等价格触及到 1.270XA 投射点。如果这个图案未能触及到 1.270 投射点⑦ ,那么接下来,则要关注 1.618 投射点的区域。

另一个有区别的元素是逆转点 B。记得在蝴蝶形态中 XA 边的回撤应该是 0.786 ,与 Gartley 形态相比,在 B 点逆转的所在点位是 0.618 回撤。当从 0.786AB 回撤点位出现逆转,要知道有一个潜在的蝴蝶形态开始发挥“效力”了。0.786 是非常有用的,通常是鉴别和验证一个理想的蝴蝶形态的数字。

1.618BC 边通常用于界定蝴蝶形态的完成。一个理想的组合形态包含一个自 BC 边的 1.618 价格运动,并收敛于 1.270XA 边的价格波动范围。在一个 1.618 蝴蝶形态中,用极端的 2.240 或者 2.618BC 边投射,进一步来说明其潜在逆转区域,这一点也是很重要的。记住,1.618 标志着一个极端的价格行为。当发生这种情况时,在执行交易前,要等这个价格点位得到突破。无论如何,当价格行为超越 1.618 水平的时候,应该明白,要知道这是接近执行这笔交易的时机了。

另一个界定潜在逆转区域的元素是 AB = CD 形态的完成点。如前面所说的,蝴蝶形态通常会包含一条延长了的 CD 边。因此,非常重要的是去计算可选 AB = CD 形态的 1.270 和 1.618 投射点。这些计算将用于估量价格行为和服务于补充更多的重要和谐数字。除非形态中有其他的重要计算点,否则一般不用这些补充投射点。

蝴蝶形态是一种非常有效的图案。价格行为可能非常的活跃,特别是在 1.618 蝴蝶形态中。所以,它是要去等待逆转得到确认的有用形态。尽管这样做会推迟一笔交易的执行,但是,有效的逆转图案会将你置身于股票的可以得到丰厚利润的重要转折点。

峰汇在线

峰汇在线