在图8.8所示的实例中,每个十字线都出现在一根长长的白色蜡烛线之后。特别是在十字线发生在长期的上升趋势之后的情况下,常常构成了一个顶部将临的预警信号。在本图上,共显示了上述情况的三个实例:

1、 在1989年8月,一根十字线跟随在两根长长的白色蜡烛线之后。在这根十字线出现后,先前的上升趋势(这个上升趋势是从8月22日的锤子线开始的)就转化为横向伸展。

2、十字线2发生在11月初,它前面是一根长长的白色蜡烛线。当这根十字线出现时,在它前头的小规模上涨行情便告终了。几天之后,图示的道琼斯指数市场向下跌过了10月底形成的低点。

3、在1989年的最后几个星期里,道.琼斯指数经历了一段陡直的上涨行情,将指数推到了2800点以上的水平。但是请注意这段行情短路的地方——就在十字线3形成之后。这根十字线也出现在一根长长的白色蜡烛线之后。这一事实说明,前一天买方曾经完全掌握了市场的控制权(正如那根长长的白色蜡烛线所示),但是现在,买方已经丧失了控制权。接下来的一天,是一根黑色蜡烛线,这就加大了市场已经到顶的可能性。同时,这根黑色蜡烛线也完成了一个十字黄昏星形态。

通过上面这个实例,我们还看到了蜡烛图技术分析另一方面的长处。在上述例子中,蜡烛图技术提供了一种反转信号,而利用西方的技术分析手段是不能获得这种信号的。对于日本蜡烛图分析师以外的分析者来说。如果某日的开市价与收市价处在同一水平,并没有什么特别的预测意义。而对于日本的同行们来说,这样的日子,特别是当它紧跟在急剧上涨行情之后出现的时候,就构成了一个决定性的反转信号。

如图8.9所示,从3月中旬的一根类似于锤子线的蜡烛线(一方面,它的下影线不足够长,另一方面.它的实体也不足够小,因此不是一根真正的锤子线)开始,市场形成了一轮中等规模的上涨行情。当一根十字线跟着一根长长的白色蜡烛线出现后。这段行情也就到了顶。这根十字线同时也是一个十字黄昏星形态的组成部分。4月6日是一个“理想的”锤子线,它停止了价格的下跌。

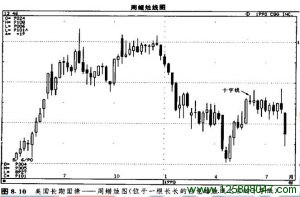

如图 8.10所示,为长期国债市场。90年4月后的上升趋势将该市场推升了7个整点。当一根十字线紧随着图示长长的白色蜡烛线出现后,这段行情就结束了。在图8.11中,4月19日的锤子线引发了一段上冲行情。这段行情子4月23日告终,这一天是一根十字线,它的前一天正是一根长长的白色蜡烛线。

峰汇在线

峰汇在线