如何利用周期概念来理解图表技术

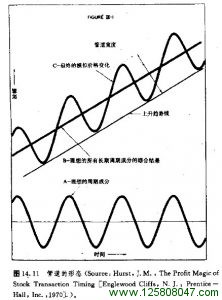

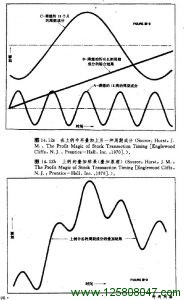

赫斯特的著作的第三章,详尽地解释了如何利用周期理论更好地理解标准的图表技术——趋势线和管道线、图表形态和移动平均线等问题,进而说明了如何将它们与周期理论协调起来,以取得更高的效力。图14.11表示周期理论有助于我们理解趋势线和管道线。图表下方的波动,在叠加到长期的上升趋势(用一条上升直线表示)之上以后,演变为上升的价格管道。请注意,下方沿图底部横向伸展的波动与摆动指数何其相似。

图14.12引自这本书的同一章,表示如何把两个周期与一条上升直线组合起来,构成头肩形顶部形态。其中的上升直线代表所有长期的周期成分之和。往下,赫斯特还利用周期理论解释了双重顶、三角形、旗形、三角旗形等价格形态。例如,V型顶或底出现在短周期的转折点恰巧与其上一级长周期、再上一级长周期的转折点吻合的时候。

另外,赫斯特还研究了如何把移动平均线与主流周期同步化以改进其效果的间题。朋友们通过学习赫斯特书中的“图表形态追根究底”一章,可以对传统的图表技术加深理解,了解其由来及其之所以起作用的根本原因。

主流周期

影响商品期货市场的周期很多,但其中只有一个最具有顶测价值,我们称之为主流周期。主流周期对期货价格具有持久的影响力,它的存在在图表上清晰可辨。在前面关于长期图表的一章中,我们强调过,无论进行什么样的技术分析,都应当从长期图表开始,逐步过渡到短期图表。这一原则在周期分析中当然也同样地成立。这里恰当的分析程序是,先从长期的主流周期开始,其时间跨度可能为数年。其次是中等周期,时间跨度为数周到数月,最后,轮到极短期的周期,其长度从几小时到数天不等。这种分析方法可用来解决入市和出市点问题,并有助于我们验证较长期周期的转折点的位置。

周期分类

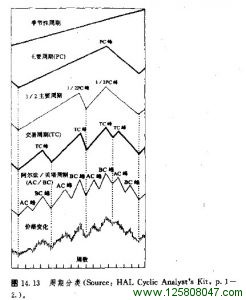

周期分析者连对某周期的长度如何都颇有争议,更不用说按周期长度对周期进行分类了(见图14.13)。考虑到这种含糊之处,我们这里只打算尝试一下主要周期的分类。一般的分类是:长期周期(长度为2年或2年以上),季节性周期(1年),基本周期、或中等周期(9周到26周),以及交易周期(4周)。上述均为主要周期,当然还有其它周期。在有些市场上,有一种1/2基本周期,介于基本周期同交易周期之间。交易周期也可以进一步细分为更短的阿尔法(α)周期和贝塔(β)周期,它们的平均长度均为2周(基本周期、交易周期、阿尔法周期和贝塔周期等说法,第一次是出现在沃尔特•布雷塞特写的《霍尔市场周期》中,这篇文章描述了各种周期长度)。

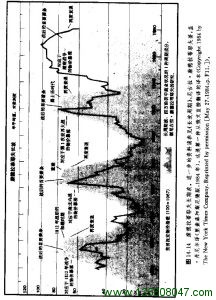

康德拉蒂耶夫波在市场上起作用的甚至还有更长的周期。其中最著名的或许是为期达4年的康德拉蒂耶夫周期。关于这个长期的经济活动周期目前还有争议。它是在本世纪20年代,由俄国经济学家尼古莱•D•康德拉蒂耶夫首先发现的。看来,这个周期实质上对所有的股票和商品的价格都具有重要影响。特别值得一提的是,我们在利率、铜、棉花、小麦、股票、以及批发商品价格等市场中,都已经鉴别出了54年周期。康德拉蒂耶夫从1789年考察起,对商品价格、铸铁产量、英格兰的农业工人工资进行了这种“长波”的追踪研究(见图14.14)。近年来,康德拉蒂耶夫周期成了热门话题,主要原因是,它的上一个波峰出现在20年代,那么下一个主要波峰就应该在80年代。康德拉蒂耶夫本人为他的“资本主义经济学的”周期观付出了沉痛的代价。据信,他是在西伯利亚的劳改营中度过余生的。有关进一步的资料请见《长波周期》,尼古莱•康德拉蒂耶夫原著,盖伊。丹尼尔斯译(理查森和斯奈德版,1984年)。这是第一个从俄文原著直接翻译的译本。

综合各种周期

一般地,长期周期和季节性周期决定了市场的主要趋势。显然,如果2年周期已经从低谷抬头了,那么我们至少可以预料,从这个谷到下个峰,市场将在之后的一年中呈上升态势。因此,长期周期对市场趋势具有主要的影响。另外,市场上还有以年为度的季节性形态,往往在一年内的一定时候出现峰和谷。例如,谷物市场通常在收割的时候达到低谷,随后再开始上冲。季节性变化通常延续数月。

从实际交易着眼,基本周期最有用。3个月到6个月的基本周期相当于中等趋势,一般决定了我们的交易方向。下一个更短的周期是4周交易周期,可以用来确定顺着基本趋势(中趋势)方向的入市点和出市点。如果基本趋势向上,我们就利用交易周期的谷来达成买进的目的。如果基本趋势向下,我们则利用交易周期的峰来卖出。而为期10天的阿尔法和贝塔周期可以用来作进一步的细致调整(见图14,13)。

峰汇在线

峰汇在线