世界经济长期疲软不振,结果是货币刺激导致了规模巨大的金融资产市场的兴盛。“真实”经济与“金融”经济之间的不平衡导致了紧张的状态,已经威胁到国际合作的基础,要想避免一场大崩溃,就必须启动一个新的运行机制。不幸的是,迄今为止尚未发现任何有创造性的新政策的信号,喧嚣在耳旁的只有盟国间喋喋不休的争吵。现在还谈不上做出怎样打破僵局的预测,我只能谈到两种可能性:

1 、手忙脚乱地应付过去:J 曲线最终开始发挥作用,刺激了美国经济,但同时却会损害我们主要贸易伙伴的利益。世界经济仍然疲弱不振,货币政策不断地进行调整。一旦人们了解到国际贸易与金融体系崩溃的危险已经过去,那么信心就会重新恢复。积累起来的巨额游资再度投入金融资产。果真如此,“百年不遇牛市市场”将会重现风采。

2 、恶性循环:疲弱的经济和疲软的美元相互推动,造成了高利率与巨额预算赤字,保护主义占了上风,它会激起报复,包括拒偿债务。

3 、有创意的新政策:在金融市场的压迫下(美元贬值,债券与股票下跌,黄金价格上扬),行政当局开始齐心协力,稳定美元,同时进行新一轮的减息。美苏签订裁军条约,削减军费预算。最后,人们意识到国际债务危机是一个政治问题,开始采取措施振兴欠发达国家的经济。

考虑到陷入恶性循环的紧张状态必然会导致政策上的强烈反应,我们可以将上述观点归结为两种主要的可能:手忙脚乱应付过去与恶性循环继之以有创意的新政策。实际过程很可能是此二者的某种形式的结合。不管怎样,金融市场在短期内恐怕仍将感受到极大的压力。

欧佩克会议之后,我寄希望于美国和德国之间能够弥合分歧,这样我们就可以溜过去。最近,我已经开始为我的这一赌注做套头保值,不过,新近召开的五国集团会议让我落了空,我打算对此做出果断的反应。

这种结果是可以理解的。贝克想找一只替罪羊,德国拒绝承当这种角色,甚至连协议的细节都是很清楚的,美国以稳定美元的承诺换取德国降低利率的承诺。在我的印象里,似乎是贝克退缩了。果真如此,这无疑暴露了他处境的软弱:他不可能在11 月选举之前表态同意美元不贬值,那样一来,他手边就没有其他任何东西能够抵御保护主义者的压力了。在选举之前,金融市场还有足够的时间去作出更充分的政策反应。我决定采取行动了,计划将德国马克的头寸增加5 亿美元,将美国政府债券的空头头寸由1.8 亿增加到5 亿,股票指数期货空头由2.75 亿增加到7.5 亿,还打算增设1.5 亿的黄金空头。市场下行的空间似乎也比几周前大得多,待到政策分歧得到解决的时候,一场恶性循环可能早已开始了。

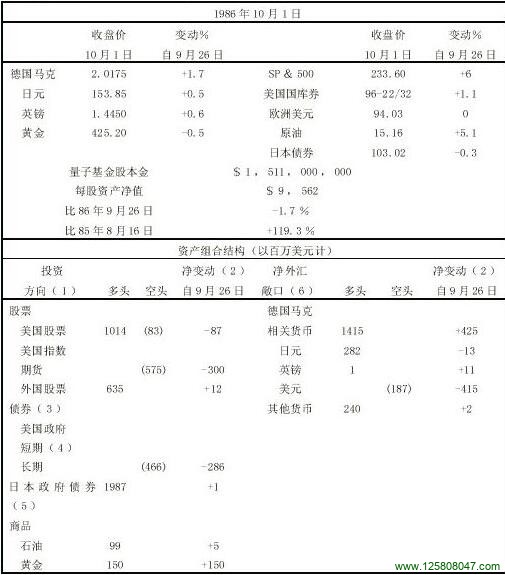

1986年10月1日星期三夜

战术错误一个接着一个,星期一所进行的调度中,除了购入马克那一宗,其余的看来都是错误的。我无意过分低估昨天宣布的首脑会谈预备会议的重要性,不过我必须小心提防,以免自己先陷入恶性循环。眼下,我应该不动如山,尽管为进入目前的位置我付出了代价,但我相信自己的资产组合已经经过了充分合理的套头保护。我的打算是,借助于这种安排避过债券与股票市场的反弹,特别是在我就要去中国做为期一个月的访问的时候。

表13-16

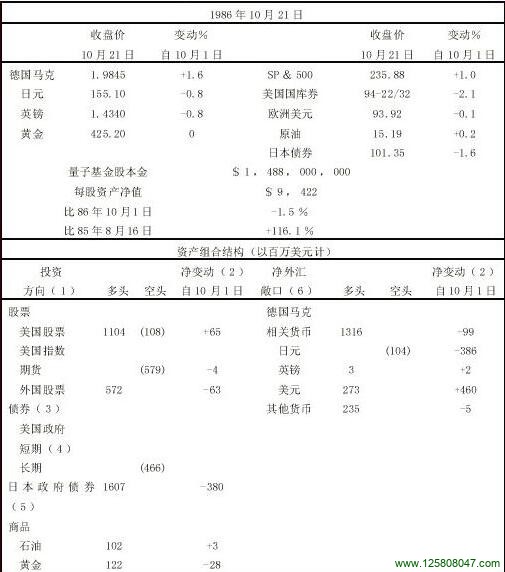

表13-17

峰汇在线

峰汇在线