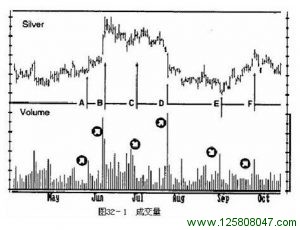

成交量代表交易者与投资者的活动,市场上发生的每单位成交量,都同时涉及 两个人的行为:某位交易者卖出1股,另一位买进1股;或某人卖出1口契约,另一个 买进1口契约。每天的成交量,是当天所交易的契约或股票数量。 在图形中,成交量通常都被绘制为柱状图—-它的高度代表每天的成交量(参 考图32-1)。成交量柱状图的位置,通常都并列在价格走势图的下侧。成交量的变 动,代表多/空双方对于价格波动的反应。成交量的变动可以提供线索,显示价格 趋势将继续发展或反转。

成交量与价格需要配合分析: A.在上升趋势中,成交量放大代表价格将持续走高,买进或加码。 B.如果价格暴涨而成交量至少大于平均水准的一倍以上,这可能是回光返照的 暴发性走势,应该调紧多头部位的停止价位。 C.如果价格上涨到先前的峰位附近而成交量明显相对缩小,这种空头背离代表 头部的讯号,将多头部位反转为空头。 D.价格在恐慌性大量中暴挫,这类卖压高潮的底部通常会受到重新测试,调紧 空头部位的停止价位。

E.白银价格创新低,但成交量低于D点—-这是重新测试卖压高潮底部的典型现 象,回补空头部位转而做多。 F.价格创新高,成交量放大,情况类似于A点,继续持有多头部位。 某些交易者不重视成交量的资料。他们认为,价格已经充分反映市场中的所有 资讯。他们说:”交易的盈亏是以价格为为准,不是成交量。”在另一方面,专业的 玩家知道,分析成交量可以进一步了解市场,提升交易的绩效。

成交量的衡量有三种方法:

1.实际交易的股数或契约口数。举例来说,”纽约证交所”(NYSE)就是以这种方式报导成交量,这是衡量成交量的最客观方法。

2.所发生的交易笔数。举例来说,”伦敦证交所”就是以这种方式报导成交量。这种方法比较不客观,因为某笔交易可能是100股或5000股。

3.某特定期间内(例如:10分钟或1小时),价格跳动次数的”跳动量”。所谓”跳 动量”,是以价格跳动的次数来代表成交量。美国的大部分期货交易所,盘中都不报 导成交量,当日冲销者利用跳动量来估计实际的成交量。

4.成交量可以反映买/卖双方的活动。如果比较两个市场的成交量,可以显示 某个市场的交易比较活络,流动性比较高,相对于成交量比较小的冷清市场,流动 性高的市场比较不会产生严重的滑移价差。

群众心理

成交量可以反映市场参与者的金钱与情绪投入程度,以及痛苦的程度。一笔交 易是代表两个人之间的一项金钱承诺。买/卖的判断或许是属于理性的决策,但对 于大部分人来说,买进或卖出的行为将涉及情绪。买方与卖方都渴望自己的行为正 确,他们在市场中尖叫、祈祷或打出代表幸运的手印。成交量可以反映交易者的情 绪涉入程度。 价格每跳动一档,就把输家的资金转移给赢家。价格上涨,多头赚钱而空头赔 钱。价格下跌,空头赚钱而多头赔钱。赢家兴高采烈,输家沮丧忿怒。每当价格发 生变化,就大约有半数的交易者觉得受害,价格上涨,空头觉得痛苦;价格下跌, 多头觉得难过,成交量愈大,市场中的情绪愈鲜明。 交易者对于亏损的反应,就如同青蛙对于热水的感觉:如果你把一只青蛙扔到 烧开的热水中,它将因为突然的痛苦而强烈挣扎,试图跳开。可是,如果把青蛙放 入冷水中,然后慢慢加热,你可以把它活生生煮熟。如果价格突然发生重大的不利 变动,交易者将因为痛苦而反应。试图结束亏损的部位,对于这些亏损者来说,如 果损失是逐渐的累积,他们将展现无比的耐力。 在沉闷的市场中,你可能不知不觉地发生严重的损失。以玉米为例,每1美分的 价格变动,仅不过代表$50的契约价值。如果玉米每天都发生几美分的不利走势,它 所带来的痛苦很容易忍受。如果你继续耗在里面,1口契约也可能累积数千美元的损 失。

在另一方面,急遽的价格变动,将使交易者因为恐慌而认赔。当这些心志不坚 者被吓出场之后,行情也即将反转。趋势可以在温和的成交量下长期拖延,但反转 之前经常爆出大成交量。 当交易者试图脱手亏损的多头部位,谁会买进?可能是获利了结的回补空头,也可能是逢低承接的多头,这位多头将承接输家的原先部位—-他或许可以掌握底 部,或许将成为另一位输家。 当交易者试图回补亏损的空头部位,谁会卖出?可能是获利了结的多头,也可 能是那些认为价格”太高”的空头。这位空头将承接输家所回补的部位,唯有未来的 演变才可以证明他的判断是否正确。 当空头在涨势中认输,他们将回补买进,进一步提高价格。价格继续上涨,挤 出更多的空头,于是涨势将替自己补充上升的燃料。当多头在跌势中认输,他们将 卖出,进一步压低价格,价格继续下跌,挤出更多的多头,于是跌势将替自己补充 下降的动力。如果价格趋势配合稳定的成交量,应该可以继续发展。稳定的成交量, 代表新的输家取代原来的输家,趋势的持续发展,需要源源不绝的新输家,这就像 古埃及的金字塔一样,它们需要源源不绝的新奴隶。

成交量下降,代表新输家的供给发生短缺,趋势可能反转,这是因为输家们已 经体认自己的看法错误,原来的输家不断认赔出场,愿意接手的新输家愈来愈少。 成交量下降是趋势即将反转的讯号。 暴发性的大成交量,往往也是趋势即将结束的讯号。这种现象是来自于许多输 家同时希望认赔。当某个亏损部位持有过久,你或许会有下列的经验或体会。一旦 痛苦变得无法承受,你认赔出场,然后趋势立即反转,朝你原先所预期的方向发展, 但这一切都与你无关了!这种现象总是重复发生,因为大多数业余者在压力下都有 类似的反应,他们大约在相同的时间认赔出场。专业的玩家不会执着于亏损的部位, 他们一旦察觉错误,立即认赔而反转部位,或退场观望,等待再进场的机会。 横向走势中,成交量通常很小,因为其中所造成的痛苦相对有限,人们非常能 够接受小幅的价格变动,这类毫无趋势可言的行情似乎可以永远持续下去。横向走 势的突破,经常会夹着大量,因为输家纷纷冲向出口。小量的突破,代表新趋势所 引发的情绪投入程度不高,价格很可能折返交易区间。 成交量在涨势中扩大,显示多方与空方不断进场,多方急于买进,愿意支付持 续上升的价格,空方也很乐意卖给他们。成交量扩大,代表进场的输家被更多的输 家所取代。 成交量在涨势中萎缩,显示多方追价的热忱已经降低,空方也不再急着回补。 精明的空头早已经离场,心态不坚定的空头也已经无法再承受痛苦。成交量下降,代表涨势已经失去动能,趋势即将反转。

成交量在跌势中萎缩,显示空方继续抛空的热忱已经降低。多方也不再急着出 场,精明的多头早已经离场,心态不坚定的多头也被迫退出。成交量下降,代表剩 下的多头具有高度的耐力,或者他们的财力雄厚,或者他们的进场时间比较迟,或 者这两种因素都有。成交量下降可以显示下降趋势即将反转。 前述的说明可以同时适用于长期与短期的时间架构。大体上来说,如果今天的 成交量大于昨天,今天的趋势就会持续发展。

交易法则

所谓”大成交量”与”小成交量”是就相对水准而言,IBM的小成交量,是”苹果电 脑”的大成交量;黄金的小成交量,是白金的大成交量。大体上来说,”大成交量” 是指成交量至少较最近两周的平均水准高出25%,”小成交量”是指成交量至少较最近 两周的平均水准低25%.

1.大成交量可以确认趋势。如果价格创新高,成交量也创新高,则随后的价格 走势可能重新测试或超越该高点。

2.如果价格创新低而成交量创新高,则随后的价格走势可能重新测试或超越该低点,价格几乎总是会夹着小量重新测试”卖压高潮的底部”,这是很好的买进机会。

3.在某趋势的发展过程中,如果成交量缩小,该趋势可能反转。如果价格创新 高,但成交量小于前一波高点,应该寻找放空的机会。这不适用于市场底部,因为 跌势可以在持续性的小量中进行,华尔街有一种说法:”股价上涨需要靠买盘力量的 推升,但价格可以因为本身的重量而下跌。”

4.在逆势的修正走势中,必须留意成交量的变化。在上升趋势的折返走势中, 成交量会因为获利了结而放大。可是,当价格持续下跌而成交量缩小,代表多头不 再逃跑或卖压已经减缓。当成交量显著萎缩,代表修正走势已经接近尾声,即将恢 复原先的上升趋势,这是理想的买进时机,主要的下降趋势总是夹着反弹的修正走 势。最初的成交量相当大:可是,当立场不坚定的空头回补之后,成交量将缩小, 这是放空的机会。

再论成交量 你可以利用移动平均的技巧来界定成交量的趋势。例如:成交量的5天期EMA, 你也可以绘制成交量的趋势线,观察它们的突破(参考第21节)。成交量的突破可以确认价格的突破。

在时效的掌握上,成交量的技术指标往往较成交量本身精确。”交易者指 数”(Traders’Index)、”海利克精算指数”(Herrick Payoff Index)、”劲道指 数”(Force Index)与其他某些指标都纳入成交量的资料(参考第6章与第8章)。

峰汇在线

峰汇在线