一般的交易者很少公开发表他们对于行情的看法,但金融评论家与通讯顾问则必须不断表达他们的意见。少数的专家确实颇有见识,但他们整体而言的交易记录很不理想。这些专家们经常在主要的趋势中停留过久,也经常错失主要的转折点。当他们普遍看多或看穿时,交易者应该采取反向的操作,群众的行为较个人来得原始。共识指标又称为”相反意见指标”,它们不属于顺势指标或摆荡指标。原则上来说,共识指标可以提供趋势即将反转的讯号。一旦得到这类讯号,应该透过其他技术指标寻找更精确的交易时机。市场群众只要普遍存在不同的意见,趋势就能够继续发展。如果群众产生强烈 的共识,他们所认定的趋势就即将反转。如果群众普遍而强烈地认定价格将继续上涨,你应该准备卖出。反之如果群众普遍而强烈地认定价格将继续下跌,你应该准备买进。

相反意见理论的观点,最初是由一位英格兰的律师Charles Mackay提出,在 ExtraordInary Popular Delusions and the Madness of Crowds一书中,他引用这个观点说明荷兰”郁金香狂热”与英格兰”南海泡沫”中的群众行为。韩福瑞·尼尔(Humphrey Neil)将相反意见理论引用到股票市场与其他的金融市场。他在The Art of Contrary Thinking一书中提出解释,说明市场主要转折点的多数人意见为什么总是错误。价格是由群众设定,当绝大多数人都看多时,将再也没有足够的买盘可 以支撑多头行情(译按:因为大家都已买进)。

葛罕(Abraham W.Cohen)是纽约的执业律师,他透过问卷调查的方式,募集专业分析师的看法,并以他们的观点代表群众的意见。葛罕是一位怀疑论者,他在华尔街浸淫多年,发现投资顾问的整体绩效未必优于一般群众。1963年,他成立一家公 司”投资人情报中心”,专门追踪投资通讯顾问的看法,当他们普遍看空行情,葛罕认为这是买进的机会。反之当这些投资通讯作者普遍看多行情,则是卖出的机会。赛伯把这套理论引用到期货市场,他在1964年成立一家顾问公司”市场风向旗”,调 查金融交易顾问的看法,并以投资通讯的订阅人数为权数。追踪金融交易顾问的看法某些通讯顾问非常精明,但整体表现未必优于一般交易者。在行情的主要头部, 他们的看法极度偏多;在主要的底部,看法则极度偏空。这种共识类似于交易群众的共识。

大部分的通讯顾问都会追随趋势,因为担心自己错失主要的行情而显得愚蠢或流失订户,趋势持续得愈久,通讯顾问的喊声愈大。这些交易顾问的看法在市场头部最偏多,在市场底部最偏空。当大多数的通讯顾问都产生强烈的偏多或偏空看法, 最好是采取反向的操作。目前有数家评估机构,专门追踪交易顾问的多/空看法百分率,最主要的两家机构,分别是股票市场的”投资人情报中心”与期货市场的”市场风向旗”。某些交易顾问非常擅长于表达模棱两可的看法,不论随后的行情走势如何,他们都可以宣称自己的看法正确无误。”投资人情报中心”与”市场风向旗”的编辑都有足够的经验来对付这些变色龙,只要负责评估的编辑没有变动,报告的内容就具备内在的一致性。 投资人情报中心 葛罕(Abc Cohen)在1963年成立”投资人情报中心”,他在1983年过世,由伯克(Mike Burke)接任编辑与发行的工作。”投资人情报中心”追踪大约130位股票市场的 通讯顾问,将他们的看法分为多头、空头与骑墙派。空头看法的百分率尤其重要, 因为股票顾问在情绪上很难保持空头的立场。 当这些通讯顾问的空头看法百分率上升超过55%,代表市场已经接近主要的底 部。当空头看法的百分率低于15%,而多头看法的百分率上升超过65%,代表市场已 经接近主要的头部。

市场风向旗

“市场风向旗”评估70位通讯顾问,涵盖32个市场。它根据9个等级评估每位顾问 对于每个市场的看多程度。评估的读数再根据通讯订阅人数来加权(大多数的通讯 顾问都会严重夸大订阅人数),构成最后的共识报告。共识报告指标的读数介于0(最为空头)与100(最为多头)之间。当多头共识指标到达70%~80%处,应该留意 向下的反转;当指标读数为20%~30%,应该寻找买进的机会。 针对多头共识指标的极端读数采取反向的操作,这在期货市场有其特殊的理由。 在任何特定时刻,做多与做空的契约口数必定相等。举例来说,如果黄金的未平仓 量是12,000口,这代表12,000口契约做多,但也有12,000口契约做空。 虽然多/空部位的契约口数必然相等,但持有这些契约的人数不断变化。如果 绝大多数的人看多,则放空的人数很少,他们所持有的空头部位也比较大。如果绝 大多数的人看空,则做多的人数很少,每位多头所持有的契约口数超过空头,在下列的例子中,我们假定有100位交易者持有某商品的12,000口契约,然后观察多头共 识变动所造成的影响。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

未平仓量|多头共识|多头人数|空头人数|每位多头持有契约口数|每位空 头持有契约口数

12,000 50 500 500 24 24

12,000 80 800 200 15 60

12,000 20 200 800 60 15

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

1.如果多头共识指标的读数为50,则多头与空头的人数各占一半,多/空双方每人所持有的契约口数相同。

2.如果多头共识指标的读数为80,则交易者之中有80%做多,20%做空。由于多/ 空部位的总契约口数必然相等,每位空头所持有的契约口数是多头的4倍,换言之, 每位空头所投入的资金是多头的4倍。”大钱”是处在市场的空方。

3.如果多头共识指标的读数为20,则交易者之中有20%做多,80%做空。由于多/ 空部位的总契约口数必然相等,每位多头所持有的契约口数是空头的4倍。换言之, 每位多头所投入的资金是空头的4倍。”大钱”是处在市场的多方。

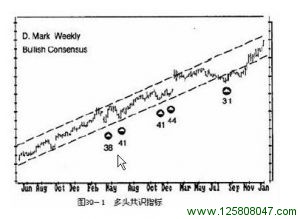

“大钱”之所以变大,绝对有其理由,大额交易者通常较一般交易者精明而成功—-否则他们就不再是大额交易者。当大钱逐渐集中到市场的某一方,你最好顺着 那个方向操作。 在任何特定的市场,多头共识指标的解释,至少必须取得12个月的历史资料, 评估过去市场转折点的指标读数(参考图39-1)。这两个读数(头部与底部)应该 每隔三个月重新评估一次。然后,每当指标读数进入极度偏多的区域,透过技术指 标寻找放空的机会。反之,每当指标读数进入极度偏空的区域,寻找买进的机会。 图39-1 多头共识指标:将市场顾问的看法,视为是整体市场群众看法的指标。 群众看空是最佳的买进时机,群众看多是最佳的放空时机。关于买进或放空的指标 读数,每个市场都不相同,应该每隔几个月调整一次。 德国马克的周线图是处在上升趋势中,多头趋势相当明显。★★★★共识指标 的读数★★,代表买进讯号,读数愈低,随后的趋势愈★★(此段看不清) 当主要趋势即将反转之前的一、两个星期,交易顾问的看法偶尔会开始转变。 如果多头共识指标的读数由78下降为76,或由25上升为27,显示某些精明的交易顾问 已经察觉行情变化的契机,这代表趋势即将反转。

图39-1 多头共识指标:将市场顾问的看法,视为是整体市场群众看法的指标。 群众看空是最佳的买进时机,群众看多是最佳的放空时机。关于买进或放空的指标 读数,每个市场都不相同,应该每隔几个月调整一次。 德国马克的周线图是处在上升趋势中,多头趋势相当明显。★★★★共识指标 的读数★★,代表买进讯号,读数愈低,随后的趋势愈★★(此段看不清) 当主要趋势即将反转之前的一、两个星期,交易顾问的看法偶尔会开始转变。 如果多头共识指标的读数由78下降为76,或由25上升为27,显示某些精明的交易顾问 已经察觉行情变化的契机,这代表趋势即将反转。

报章媒体的讯号 如果你尝试了解某个群体的行为,必须知道其成员追求什么、害怕什么。金融 评论家希望自己显得专业、精明,而且能够充分掌握资讯;他们害怕自己显得无知 或肤浅。金融评论家经常采取骑墙的态度,同时由数个不同角度表达看法。举例来 说,”货币政策将推高市场价格,除非发生某些不可预知的反向因素”—-如果金融 评论家表达这类的看法,他们的立场就很安全。 在金融媒体的领域内,通常都会存在许多相互冲突的看法。很多金融媒体的编 辑,他们不愿意表态的程度更甚于评论家或分析家。他们同时刊载相互矛盾的文章, 并称此为”平衡报导”。 举例来说,在最近一期的《商业周刊》中,第19页刊载一篇文章”通货膨胀的火 势稍显猛烈”。作者认为波斯湾战争结束将导致油价上涨。在同一期的第32页,又刊 载另一篇文章”通货膨胀的忧虑何以没有根据”,它认为战争结束将导致油价下跌。

只有持久而强烈的趋势,才能够诱使金融评论家与编辑改变骑墙的态度,这通 常是发生在主要趋势尾声的乐观或悲观狂潮中。当金融评论家放弃骑墙的立场,并 且表达强烈的多头或空头看法,往往代表当时的趋势已经即将反转。 所以,主要商业杂志的封面故事,总是代表精准的反向指标。当《商业杂志》 的封面出现一只发疯的公牛,这通常代表股票市场的理想卖出时机;如果封面出现 一只狰狞的灰熊,行情的底部已经不远。

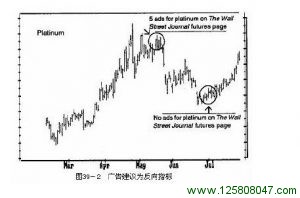

交易建议或广告的讯号 如果某主要金融报纸的同一页,刊登三个以上的相同”买进机会”,往往代表头 部的警讯(参考图39-2)。对于大多的证券经纪商来说,唯有当上升趋势发展很长 一段期间之后,才足以打破它们在作业上的惰性。当它们都承认某个趋势,并提出 交易的建议,然后花费心思在报纸上刊登广告,趋势恐怕已经太老了。 图39-2 广告建议为反向指标 当数家证券经纪商针对相同的商品在相同的报纸上刊登广告,既有的趋势即将 反转。在报纸的同一个版面,如果相同商品有三个或以上的买进建议广告,这是空 头的警讯。

图39-2 广告建议为反向指标 当数家证券经纪商针对相同的商品在相同的报纸上刊登广告,既有的趋势即将 反转。在报纸的同一个版面,如果相同商品有三个或以上的买进建议广告,这是空 头的警讯。

《华尔街日报》商品版上的广告,基本上都是迎合那些无知交易者的多头胃口。这些广告几乎从来不刊登抛空的建议;业余者对于放空通常不感兴趣。所以,如果 相同的市场在同一天出现三个或以上的买进建议,你应该透过技术指标寻找放空的 机会。

峰汇在线

峰汇在线