黄金为什么会具有价值?尽管这种金属比较稀有,而且有一定的工业用途,但工业生产上的需求似乎不足以推动它价格的涨落。历史上,黄金一直被当做货币或纸币的担保,但这种模式基本被世界几大经济体正式废弃了。每年生产的黄金大部分仍作为珠宝使用,理论上在经济景气时这样能够推动需求,但这个理论模型在过去的几十年里并不十分管用。正如我们所提到过的,黄金缺少像其他投资品那样能够推动其升值的收入流。如果这么说的话,我们是不是忽略了什么,因为黄金是有价值的,而且人们对这种金属的需求还在持续增长。关于黄金价值的研究理论可谓众多但我们认为最容易理解的是,尽管官方上不再将黄金作为货币使用,但它仍然是一种货币。

一直以来,黄金之所以是最适合作为货币的物质,是因为它虽然稀少,却可以在地球表面找到;很容易在低温环境下提炼和加工;不易脱色、发生化学反应或溶解;也不会被消耗,历史上挖掘出的黄金至今可能仍以某种形式存在着;最后,黄金有着迷人的外表,其纯度可以轻易确定。除了黄金,没有其他任何物质或贵金属能够集上述所有特点于一身,似乎成为货币就是黄金的使命。黄金的独特性质使它一直以来都作为货币使用,这一得天独厚的传统可能也是它至今仍延续这种作用最重要的原因。

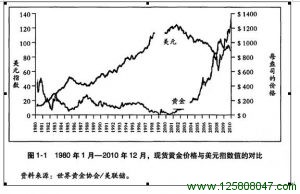

对黄金价值进行探讨是十分必要的,这样不仅可以帮助交易者理解黄金为何比其他贵金属更为独特,也可以避免对可能驱动黄金未来升值的因素过度自信。我们将在全书中贯穿黄金有价值这个理论,因为无论是从其表现还是运作方式来看,黄金都和货币一样。图1-1展示了在1980年1月至2010年12月这段时期,金价是如何对美元的价值作出反应的,可以看出,黄金相对于美元的浮动更为自由。由于美元是世界储备货币,图中显示出了两者明显的反相关,接下来我们将会证明美元以黄金为支撑(官方或非官方)。该模型有利于理解在不确定时期交易者为何会推动黄金价格的上涨,以及什么因素会导致未来黄金价格的下降。

黄金如何走到了今天

一堂简短的历史课

这里我们不会对黄金漫长的历史做过多深入的探讨,而主要对过去三个世纪里黄金市场的重大事件进行简要的概述,这有助于我们理解为何黄金曾作为货币使用且这种传统怎样沿用至今。我们的第二个目标是解释黄金市场的主要参与者从何而来,并对他们的主要活动作一部分背景知识介绍。

1717年

伊萨克•牛顿(Isaac Newton)把官方金价定为4.25英镑。这是众多为固定金价作出努力的行为之一,此后其他人也曾多次进行尝试,但都以失败告终。

1900年

黄金曾被用作美元的单一金属本位制标准。最初作为一美元标准的墨西哥比索和固定数量的银也都被弃用了(不得不感慨时代的变化)。

1933年

在大萧条时期,罗斯福总统采取了黄金出口禁令,并终止纸币对黄金的可兑换性;他同时取缔了持有黄金作为投资品,还命令美国民众把手中多余的黄金交给政府。此种情况已经不是第一次发生了,美国也不是唯一在大萧条时期采取这类举措的国家。

从另一个角度来看,金本位制给主权货币带来了投机冲击的风险(这种情况已经发生了),并会阻碍政府扩大货币供应,以避免迅速的通货紧缩。通过取消可兑换性,各国政府可以放开手脚,货币供应不再受到金本位的限制,至于其结果好坏,就要视时间框架而定了。许多经济学家一致认为,对于某一经济体而言,越早放弃金本位并扩大货币供应,才能越早摆脱大萧条,这一观点成了如今美国推行货币供应宽松政策的理论依据。尽管1933年的事件引发了很多争议,但其意义是不可磨灭的,它代表了现代货币与黄金之间的关系,说明任何企图固定资产价值的举措都是徒劳的。当投资者对货币失去信心时,黄金可以提供另一个选择,而元论政府采取何种措施,对黄金作为保值工具的不断增长的需求也将(最终)抬高它的价格。

1973年

美国正式终止了金本位制度并允许美元和黄金自由浮动,同时撤销了对于将黄金作为投资品持有的禁令。自那时起,随着投资者对经济的担忧或信心的增加,黄金对美元的价值(就像任何货币的汇率一样)也相应地上升或下降,金价也随之上涨或下跌。

1980年

金价达到了每盎司870美元的历史最高点。如果把金价换算成通货膨胀调整后的美元,那么1980年的价格要超过以往任何时期。当时,在那场伴随着通货膨胀和中东战争的经济衰退中,金价达到了制高点,这绝非巧合,人们对美元的信心减退,这使得黄金成为人们眼中的保值新出路,从而造就了这一盛况。

而从1980年到21世纪初发生的事,就更了不得了,黄金在这一阶段进入了旷日持久的熊市。高利率加之贵金属市场的泡沫打击了投资者的信心,最终导致了金价的下跌。需要谨记的是,金价不会一直上涨,但在黄金熊市同样可以像牛市那样高效地盈利。

1997年和1999年

美国政府支持个人退休金账户持有黄金这一资产(1997年);15大中央银行联合签署了一项协议限制每年的黄金销量,两者的作用相加就带来了随后改良的黄金产品的引进,以及重新燃起的对黄金保值的热情。由此小型投资者可以更轻易地把黄金加入自己的证券投资组合中,中央银行也为金价提供了潜在的支持,其净效应就是21世纪初黄金价格的回归。

我们期望看到来自新入市黄金投资者和中央银行的压力,他们获取黄金储备的需求会带给市场持续的看涨压力。这并不意味着黄金市场就不存在波动性了,但至少在此情况下在支撑价位购买能够带来丰厚的收益。在讨论投资策略的章节我们会深入讲解如何根据趋势进行投资,以及怎样通过分析辨别潜在的支撑价位。

2008-2011年

来自新入市买家与中央银行的潜在压力,加之“大衰退”带来的市场破坏,将共同推动金价上涨,使之无论在换算成绝对美元标准,还是最终换算成通胀调整后的美元时都将达到历史新高。该阶段美国联邦储备系统(Federal Reserv System,Fed,以下简称“美邦储”)在全球范围内推动的量化宽松政策效果如何尚且没有定论,但美国扩大货币供应的举措似乎造成了金价的提升,因为投资者担心这将导致美元购买力的下降。

2011年至今

除美元外,较为实际的保值或安全港投资品屈指可数,黄金作为其中之一对于投资者和中央银行都有着重要的意义,他们中很多人或机构的黄金敞口十分有限且侧重于美元。亚洲的中央银行对美元的倾向尤为严重,它们迫切需要把黄金作为储备资产纳入投资组合。这种类型的购买将给黄金价格带来非常积极的影响。

峰汇在线

峰汇在线